Как инвестировать в акции

Закон «О рынке ценных бумаг» акцию определяет как ценную бумагу, закрепляющую право на получение прибыли (дивидендов), участие в управлении коммерческого предприятия и получение части имущества в случае ликвидации. Но инвестиции в акции можно воспринимать и как банковский депозит с высокой, но четко не определенной (потенциальной) доходностью. Эти активы можно обменивать, продавать, отдавать в доверительное управление, завещать, дарить, пересылать, закладывать.

Виды акций

Прежде, чем выяснять, как деньги инвестировать в акции, не помешает определить, какие они бывают.

Существуют три основных вида акций:

- с правом голоса — дают право голосовать на общем собрании акционеров;

- без права голоса (привилегированные) — право голоса заменяется правом получать фиксированный дивиденд и часть имущества при ликвидации, право голоса владельцу предоставляется при невыплате дохода или ликвидации предприятия;

- «золотые» — позволяют участвовать в управлении предприятия органам государственного управления с правом блокировки решений, которые касаются изменений в уставе, реорганизации, ликвидации, объединения, участия в сторонних предприятиях, передачи в аренду или залог, продажи или отчуждения.

Кроме получения дивиденда, акции можно использовать как заемный актив или продать при значительном повышении стоимости. То есть, они ничем не отличаются от любого другого имущества.

Все вышеизложенное касается только ценных бумаг открытых акционерных обществ (ОАО), имеющих право иметь неограниченное количество акционеров. Закрытые акционерные общества (ЗАО) распространяют свои акции только среди ограниченного круга лиц (чаще всего — среди учредителей и других заранее оговоренных лиц). Открытую подписку ЗАО проводить не может.

Сумму, обозначенную на акции, называют ее номинальной стоимостью. Она определяет размер дивиденда. Дивиденды выплачиваются от чистого дохода предприятия по решению общего собрания акционеров. Чаще всего это деньги, но могут быть и дополнительные ценные бумаги или имущество. Сумму, по которой акцию можно приобрести или продать на рынке, называют курсом. Номинальная стоимость и курс практически никогда не совпадает.

Как инвестировать в акции

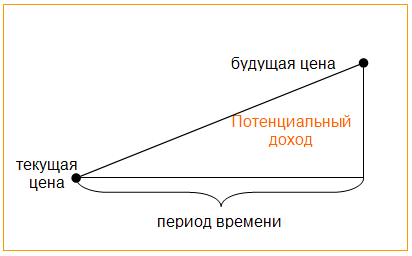

Основной показатель людой ценной бумаги — предполагаемая доходность (разница между текущей стоимостью и стоимостью через определенный отрезок времени). Чтобы определить этот показатель, необходим анализ деятельности предприятия (балансовой стоимости, прибыли, денежных потоков). Неспециалисту подобные расчеты практически не осуществимы. Требуется специальное образование и опыт. К тому же, для людей, предпочитающих надежность, акции не являются хорошим вариантом для инвестиций. Этот вид ценных бумаг подходит для долгосрочных (на несколько лет) вкладов. При этом можно как получить высокий доход, так и все потерять.

Основной показатель людой ценной бумаги — предполагаемая доходность (разница между текущей стоимостью и стоимостью через определенный отрезок времени). Чтобы определить этот показатель, необходим анализ деятельности предприятия (балансовой стоимости, прибыли, денежных потоков). Неспециалисту подобные расчеты практически не осуществимы. Требуется специальное образование и опыт. К тому же, для людей, предпочитающих надежность, акции не являются хорошим вариантом для инвестиций. Этот вид ценных бумаг подходит для долгосрочных (на несколько лет) вкладов. При этом можно как получить высокий доход, так и все потерять.

Возникает законный вопрос: «В какие акции инвестировать?» На короткое время в те, которые распределились на глубине падения. Для долгосрочных вкладов подойдут привилегированные бумаги, приносящие невысокий, но стабильный доход. В условиях кризиса расчитывать на большие выплаты по дивидендам неразумно, крупную сумму можно получить только при большом повышении рыночной стоимости.

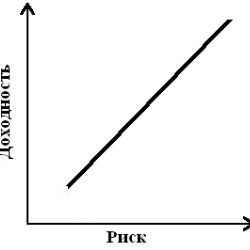

Для тех, кто предпочитает акции, пригодные для быстрой продажи, подойдут наиболее ликвидные бумаги предприятий второго эшелона. Но следует учитывать, что это рискованный вариант, которым пользуются спекулянты. Для получения высокого дохода требуются специальные знания, определенная компетенция и хорошая интуиция.

В зависимости от предпочтений, в России операции с акциями можно проводить на бирже (привлечь брокера), самостоятельно, посредством инвестиционного фонда (ПИФ), отдав денежные средства в доверительное управление банку.

Первый шаг для определения способа инвестирования — выбор цели. Если хочется зарабатывать стабильно на протяжении долгого времени, то можно попробовать все сделать самостоятельно. Самые  доходные компании за несколько предыдущих лет: Газпром, Сбербанк, Роснефть, Северсталь, Аэрофлот, Уралкалий, Сургутнефтегаз, Норильский Никель, Автоваз, Лукойл. Для долгосрочных инвестиций в акции остается оформить договор купли-продажи и уведомить об этом регистратора, чтобы зафиксировать права собственности.

доходные компании за несколько предыдущих лет: Газпром, Сбербанк, Роснефть, Северсталь, Аэрофлот, Уралкалий, Сургутнефтегаз, Норильский Никель, Автоваз, Лукойл. Для долгосрочных инвестиций в акции остается оформить договор купли-продажи и уведомить об этом регистратора, чтобы зафиксировать права собственности.

Для тех, кто решает работать через биржу, необходимо найти брокера и открыть счет. Это может быть банк, финансовая или брокерская компания. За обслуживание счета будет начисляться комиссия, к тому же на бирже нельзя купить акции любой компании.

Для новичка наилучшим вариантов может стать фонды инвестирующие в акции рф (ПИФы). Преимущества этого варианта: минимальный вклад, экономия времени. Но сначала необходимо правильно выбрать ПИФ и время приобретения пая. А для этого тоже нужны определенные знания. В противном случае можно купить пай по максимальной цене и потерпеть убытки. ПИФы паи покупают даже в таких ситуациях, когда это трудно назвать разумным.

Еще один вариа нт для новичка — отдать денежные средства в доверительное управление в банк. В этом случае все решения по приобретению акций будет принимать управляющий. Поэтому этот метод вложения сбережений считается самым выгодным. Но есть и недостаток — минимальная сумма будет гораздо выше, чем в ПИФе (несколько тысяч долларов).

нт для новичка — отдать денежные средства в доверительное управление в банк. В этом случае все решения по приобретению акций будет принимать управляющий. Поэтому этот метод вложения сбережений считается самым выгодным. Но есть и недостаток — минимальная сумма будет гораздо выше, чем в ПИФе (несколько тысяч долларов).

Человек, который не боится риска, на вопрос: «Как правильно инвестировать в акции?», ответит: « Лучше всего в производные инструменты», то есть, в опционы и фьючерсы. Это — самый высокодоходный вариант. Но существует вероятность полностью потерять свое вложение.

Единственное исключение — использование производных инструментов для хеджирования (снижения рисков по основным вкладам). Ведь от производных инструментов можно получить доход не только при росте стоимости, но и при ее падении. Это дает возможность получить доход, когда стоимость акций основного портфеля падает.

Преимущества и недостатки вкладов в акции

К преимуществам можно отнести:

- у российских акций достаточно высокий потенциал роста;

- ценные бумаги самых популярных предприятий обладают высокой ликвидностью, особенно при росте их стоимости;

- можно существенно снизить уровень рисков, используя доверительного управляющего;

- политика правительства, направленная на снижение инфляции, способствует росту стоимости акций российских предприят

Но нужно учитывать и недостатки:

- имея всего несколько акций какого-то одного предприятия, не будет возможности участвовать в управлении;

- в условиях экономического кризиса бывает трудно продать акции даже по сниженной стоимости (падает ликвидность);

- не выгодно вкладывать все средства в ценные бумаги одного предприятия (резко повышаются риски);

- новый виток кризиса повлечет за собой резкое падение стоимостиценных бумаг.

Самостоятельная оценка инвестиций в акции и работа с ними требует обладания высоким уровнем компетентности и большим объемом информации. Даже опытные участники рынка иногда теряют все средства. Хотя в ПИФах уровень доходов ниже, для долгосрочных инвестиций лучше воспользоваться их услугами.

Автор: