Вложение денег в акции и ценные бумаги

Статья о вложении личных денег (ценные бумаги)

Большинство граждан ныне сталкиваются с вопросами эффективного вложения личных сбережений в доходные и надежные финансовые инструменты, которые позволят им не только не беспокоиться о сохранности своих средств, но и получать регулярную прибыль. Современная российская экономика предлагает массу разнообразных вариантов, в числе которых покупка недвижимости, банковские вклады, инвестиции в валюту, приобретение драгоценных металлов, антиквариата и т.д. Тем не менее, российские аналитики приводят ряд убедительных аргументов, которые доказывают рациональность и выгодность вложения денег в ценные бумаги. В этом свете представляется целесообразным остановиться подробнее на данном направлении инвестирования личных сбережений.

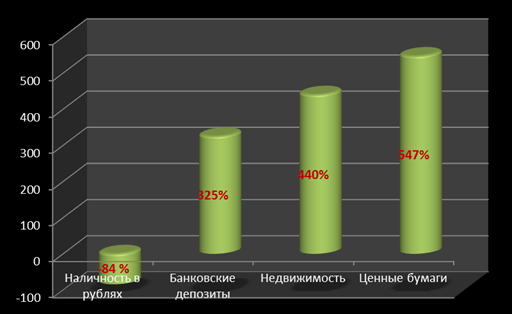

Согласно статистическим данным, за последние 13 лет именно ценные бумаги отличались значительным уровнем доходности в сравнении с иными объектами инвестирования, в частности:

-

граждане России, которые, начиная с 2000 года, хранили сбережения в форме наличности, к 2014 году потеряли 84% их реальной стоимости;

-

срочные банковские депозиты за этот же срок обеспечили прирост основной суммы вкладов в среднем на 325%;

-

перепродажа недвижимости, приобретенной в том же 2000 году, обеспечила продавцам в 2013 году доходность в размере 440% от стоимости жилья;

-

прибыльность ценных бумаг на ММВБ и РТС, включающая, как проценты и дивиденды, так и курсовую разницу увеличились на 547%.

Рис. 1. Изменение доходности от инвестиций в различные финансовые инструменты в России в период с 2000 по 2013 год

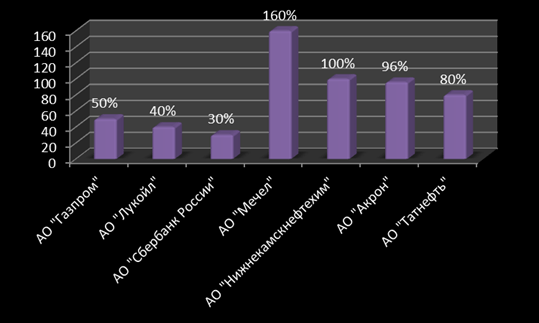

Следует отметить, что вложения денег в акции крупных АО всегда выгодны. Так, краткосрочные изменения их курсов в любом случае оборачиваются положительной тенденцией в долгосрочной перспективе. Объясняется это тем, что рост спроса на продукцию корпораций влечет повышение её стоимости. Это в свою очередь формирует высокие прибыли, а также прирост дивиденда и курсовой стоимости. Так, по оценкам специалистов, вложение денег в акции «Газпрома» или «Сбербанка» может принести инвесторам годовую доходность в размере 30-50%, в то время как некоторые компании «второго эшелона» позволяют рассчитывать на 80-120% прироста, хотя и при большем уровне риска.

Рис. 2. Доходность акций отдельных корпораций РФ в 2013 году

Вложение личных сбережений в ценные бумаги носит портфельный характер, иными словами инвестор, как правило, приобретает целый набор финансовых инструментов, которые отличаются друг от друга по степени риска, срокам погашения и характеру получения текущего дохода.

Объектами инвестирования на российском фондовом рынке выступают обращающиеся на нем финансовые инструменты, наиболее популярными из которых являются акции и облигации, а также инструменты срочного рынка, в частности фьючерсы и опционы.

Акции являются корпоративными ценными бумагами, которые выпускаются только частными компаниями. Приобретая акции, инвестор получает личное право в форме участия в голосованиях на общих собраниях акционеров и материальное вознаграждение в виде дивиденда. Акция есть титул, определяющий права владения, пользования и распоряжения частью имущества компании. Исходя из этого, вложение денег в «Газпром», по сути, может означать обычную покупку его акций.

До того, как вложить деньги в акции, инвесторам крайне важно определить на какой из двух их видов падет выбор.

Обыкновенные акции дают акционеру право на членство в общем собрании акционеров корпорации с числом голосов равным количеству принадлежащих ему акций. Однако дивиденд по ним зависит от размера годовой прибыли корпорации. Именно поэтому представляется выгодным вложить деньги в акции «Газпрома» или «Сбербанка», поскольку эти крупные корпорации демонстрируют высокие прибыли на протяжении многих лет.

Привилегированные акции не дают права голосовать и принимать решения на общем собрании акционеров, однако обеспечивают дивидендом постоянного размера, выплачиваемым даже в убыточные годы.

Таким образом, решая в какие акции вложить деньги, инвестор делает выбор между надежностью и возможностью единовременно получить высокую прибыль.

Облигации представляют собой обязательство эмитента выплатить держателям фиксированную сумму в конкретный момент времени. Данный инструмент фондового рынка обеспечивает инвестору доход в виде процента. Важно отметить, что эмитентами облигаций выступают, как частные фирмы, так и государство.

Весьма популярными на российском фондовом рынке в последние годы становятся так называемые инструменты срочного рынка или производные ценные бумаги. Они действуют не автономно, а на основе сделок с акциями и облигациями.

В частности, фьючерс представляет собой договорённость между брокером и инвестором о купле-продаже в определённый день в будущем конкретной ценной бумаги по заранее установленной цене.

Опцион является аналогичным фьючерсу инструментом фондового рынка, однако является обязательством продавца и лишь правом покупателя на осуществление запланированной заранее сделки с ценными бумагами.

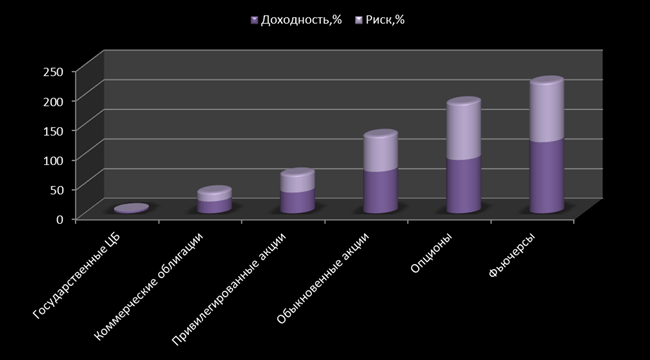

Рис. 3. Взаимосвязь риска и доходности для различных видов ценных бумаг

Следует отметить, что выбирая облигации, опционы или акции, и определяя, куда вложить деньги инвестор делает непростой выбор между риском и доходностью. При этом и то, и другое достаточно легко оценить, проанализировать и предугадать, благодаря публичной информации о динамике фондовых индексов. Кроме того, все биржи регулярно составляют биржевые бюллетени, которые содержат информацию об итогах торгов.

Следует отметить, что существенным аргументом, который стимулирует инвестора вложить деньги в ценные бумаги, является правовая защита сделок с инструментами фондового рынка. Так, в России для этого имеется устойчивая законодательная база, соблюдение которой контролирует Федеральная служба по финансовым рынкам.

Все приведенные выше аргументы могут сформировать у граждан интересное умозаключение, которое будет сводиться к следующему: «Я хочу вложить деньги в акции, однако мои сбережения слишком малы для подобных операций». Такого рода позиция ошибочна, ведь ценные бумаги вовсе не требуют огромного первоначального капитала. Реально начать вложения с малых сумм. Далее следует приучить себя реинвестировать получаемую на фондовой бирже прибыль обратно в ценные бумаги. Это может со временем сформировать существенный пассивный доход.

И наконец, присутствие на рынке ценных бумаг института профессиональных участников позволяет рядовым вкладчикам, не имеющим специальных знаний в данной сфере, участвовать в торгах. Кроме того, действующие в рамках любой фондовой биржи, депозитарии и клиринговые палаты обеспечивают сделки необходимой степенью прозрачности, быстроты и надежности.

Таким образом, инвестирование личных сбережений в ценные бумаги – это надежный и эффективный способ выгодного вложения средств, который спасает накопления от инфляции, а также формирует по ним регулярный пассивный доход.

Автор: